Faut-il jeter le bébé crypto avec l’eau du bain, la baignoire et les parents ?

La faillite de l'échange FTX

Quelle Histoire.

LTCM, Lehman Brothers, Madoff en moins de 6 mois, dans un marché crypto qui en a à peine 24. Le hedge fund 3AC avait trop d’emprunts (“leverage”) finançant des positions de marchés risquées ; Celsius et son livret A à 18% a fait face à une crise de liquidité (”bank run”) une fois la panique baissière enclenchée ; FTX utilisait les fonds de ses clients traders pour renflouer ou investir dans les entreprises personnelles de son patron Sam Bankman-Fried (SBF).

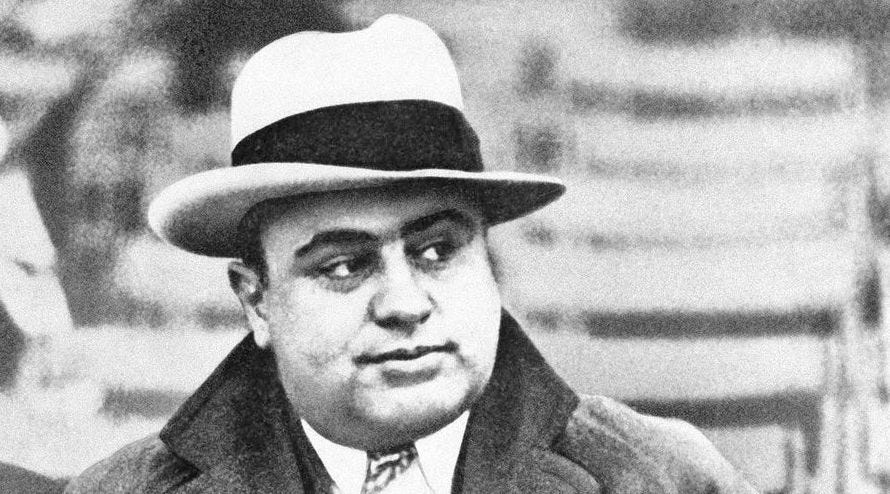

SBF -maintenant plus connu que MBS- mets KO une industrie crypto déjà fragile et la renvoie des années en arrière. Les croyants cryptos monétaires crient à la faute de jeunesse. Il faut du temps pour que l’industrie mature et s’organise.

Des cygnes blancs déguisés en noir

L'effondrement du stablecoin Terra (relire l’explication ici) est l'événement de marché exceptionnel (”Black Swan”) qui donne le coup d'envoi de la baisse des cryptos, similaire aux crises monétaires asiatique et russe dans le cas de LTCM en 1998. Le stablecoin algorithmique avait atteint en quelques mois la capitalisation stratosphérique de 40 milliards, pour la reperdre encore plus vite. Hasard ? Evènement de marché isolé ? Les cryptomonnaies ont des comportements similaires aux actifs traditionnels, mais des caractéristiques spécifiques :

Il est techniquement simple de créer un token reflétant la valeur future d’un projet crypto. C’est un point crucial de discussion réglementaire. Si le token un véritable proxy d’entreprise, alors il devrait faire l’objet d’obligation d’information encadrée pour le bien de l’investisseur.

L’interopérabilité des applications et la fongibilité de leurs tokens respectifs permet une innovation financière débordante (”lego money”) -c’est le bon côté de l’univers de la DeFi- mais crée une interdépendance de protocoles extrême. Chacun des tokens, et leurs multiples versions dérivées, peut faire fonction de collatéral dans l’ensemble de l’écosystème créant un marché financier en forme de château de carte.

Dans l’univers cryptos, la gestion du collatéral est automatisé. Les actifs sont liquidés automatiquement lorsque le cours plancher des actifs en collatéral est atteint. La résultante est un marché extrêmement efficient en termes de rapidité, gestion de contreparties et de coût d’intermédiation, mais avec un autre pendant : une forte contagiosité.

Tout le monde peut créer des tokens, bon ou mauvais (”shit coins”). L’offre pléthorique fragmente l’allocation des capitaux dans un marché global en croissance mais encore relativement modeste en nominal. En résulte une liquidité très concentrée sur les “first movers” bitcoin et Ethereum, mais finalement mal distribuée, fragilisant encore plus l’édifice.

Finalement, le marché des cryptomonnaies est finalement dominé par peu d’acteurs, institutionnels et particuliers (”whales”), autorisant des effets de connivence forts : investissements croisés, échanges de collatéraux, prêts OTC (Over The Counter).

Erreur de jeunesse isolée ou malformations durables ?

L’opportunité réglementaire du siècle

Le débat entre finance décentralisée et centralisée tient dans le mot “confiance”. Avec la chaîne bitcoin, Satoshi invente en 2008 la confiance décentralisée, opérée par un réseau de machines.

Dans un environnement décentralisé (”decentralized finance”), l’utilisateur échange un actif sans intermédiaire avec autre utilisateur (”peer-to-peer”), ou l’achète directement en face d’un protocole et sans avoir à passer par la case dépôt de fiat monnaies. Les actifs sont parqués (”custody”) dans la blockchain (ou “smart contracts”), accessibles à tout moment mais uniquement avec une clé cryptographique personnelle qu’il ne faut jamais égarer. Le risque de perte d’actifs réside essentiellement dans la sécurité de cette fameuse clé.

Aucun tiers ne peut en revanche accéder aux actifs digitaux les rendant étanches à toutes malversations. Dans un univers digital centralisé, à l’instar de la finance traditionnelle, les actifs sont intermédiés et déposés chez un tiers de confiance.

Le marché crypto monétaire actuel fonctionne essentiellement dans le pire des deux mondes : sans filet réglementaire et avec des acteurs (les échanges) centralisés concentrant l’ensemble des fonctions des marchés de capitaux :

Conseiller financier (”advisors”): Coinhouse ne liste que les meilleurs tokens (c’est louable) mais sur une méthode de sélection et rating interne. Il n’existe pas encore de conseil ou recherche en investissement indépendante et crédible ;

Intermédiaires (”brokers”): les applications et interface d’accès aux marchés majoritairement utilisées appartiennent directement aux principaux échanges ;

Dépositaires (”custodians”): C’est le point clé, et spécifiquement le nœud gordien que la DeFi s’attache à solutionner. Dans les deux derniers scandales cryptos, Celsius et FTX, c’est ce mélange des genres qui a permis d’utiliser les fonds des clients à des fins risquées et non autorisées, pour capturer du rendement dans le cas de Celsius, et du “leverage” dans le cas de FTX et de ses centaines d’investissements dans le secteur des cryptos.

Emetteurs : les échanges émettent, listent et placent leur propre token, et participent à ceux d’autres projets. Et c’est là qu’intervient la magie de la “tokenomics”. L’émetteur décide du nombre total de tokens à émettre (“fully diluted market cap”), le nombre de tokens effectivement initialement émis (pour le public) et leur prix plancher (“circulating token market cap”). Plus faible est la quantité émise (disponible), plus cher est le cours du token. Dans son bilan, pardon, sa feuille Excel, FTX écrit sans rire : Serum token = 2.2 milliards de dollars (“fully diluted market cap”). La capitalisation du token Serum (“circulating token market cap”), même avant de s’effondrer, est de 88 million de dollars. Idem pour son propre token FTT. Idem pour des dizaines autres tokens initiés par l’échange FTX. On comprend mieux l’inadéquation passifs (l’argent sonnant et trébuchant des clients) et les actifs relativement peu liquides.

Auditeurs : Les patrons d’échanges suspicieux publient en toute sincérité que leurs bilans sont sains. Le tout sur un média connu pour sa rigueur intellectuelle, Twitter.

FTX

Celsius

Des voleurs de rêves

Les jeunes échanges cryptos ont construit des offres d’accès aux cryptomonnaies concentrant toute la chaîne transactionnelle par simplicité… et opportunité. Cette CeFi a tiré parti de la narrative technologique de la décentralisation pour dissimuler aux investisseurs débutants, ou même expérimentés, une vérité d'entreprise centralisée et sans aucune des protections que la réglementation a mise en place au fil des ans pour la finance traditionnelle.

Les SBF et autres acteurs de l’écosystème utilisent depuis des mois le jargon de la crypto pour se crédibiliser, se rendre incontournables, alors qu’en réalité ils n’ont pas grand-chose à voir avec la “vraie” crypto. Pascal Gauthier, Ledger.

Binance, le premier des échanges centralisés, ne s’y trompe plus en proposant de mettre en place dès maintenant un mécanisme de “Proof of Reserve” qui donnerait une image précise des actifs d’un échange à tout moment. Malgré un timing vulgaire, ceci est un début de réponse. Reste à inventer l’audit instantanée coté passif (”liabilities”).

L’enfant terrible crypto fera-t-il mourir sa mère blockchain à l’accouchement ?

C’est tout l’enjeu de clarifier la technologie blockchain et ses applications décentralisées radicalement innovantes et de la séparer du casino crypto monétaire. Les cas d’usages progressent :

Les paiements “on-chain” et plus généralement toute forme de mouvements monétaires sont plus efficaces que sur nos rails ancestraux. Les passerelles et infrastructures comme sont en construction (comme Kamix pour la rémittence) ;

La capacité à protéger et rendre portable nos données privées dans des contextes sociaux (lens), professionnels, ou de vie privée sensible comme la santé est possible grâce au prolongement de la recherche cryptographique avec les techniques “zero-knowledge” ;

Des solutions blockchain contribuent déjà à améliorer l'efficacité et la traçabilité de la logistique (blockshipping) ;

Les mécanismes de sécurité blockchain (”PoS”) qui récompensent des validateurs sont adaptables à d’autres types de réseaux comme l’IoT (helium). Leur development rapide demande 100 fois moins d’investissement que dans un projet centralisé.

FTX est une fraude. Bien qu’absente, la régulation n’y aurait pas changé grand-chose. Ce serait l’équivalent d’avancer qu’avec plus de régulation, le secteur automobile n’aurait pas engendré un Carlos Ghosn.

SBF restera probablement dans la légende des grands bandits cryptos, personnalité complexe comme les deux côtés d’un coin : face je donne, pile je prends. Derrière les barreaux, ses victimes aimeront à penser qu’il aura l’éternité pour méditer sur la nature de l’altruisme : irréversible, comme en crypto.